- A+

税收比重较大有所得税、增值税、土值税。如何合理降低并购成本是股权交易设计方案中比较重要的思考角度。在企业的并购重组活动当中,合理的避税筹划不但可以有效降低企业的并购成本,实现并购活动的效益最大化,同时也直接影响着企业未来发展的兴衰与存亡。要切实做好企业并购重组过程当中的避税工作,则需要依照企业并购重组的基本流程,从每一个环节入手,对其涉税问题进行相应的安排与规划。以下推文从案例的角度出发,详细介绍了合理避税的三大渠道。一起来学习吧!

来源:第一投行 | 作者:股权工作研究室

1

从案例出发,快速掌握技巧

1

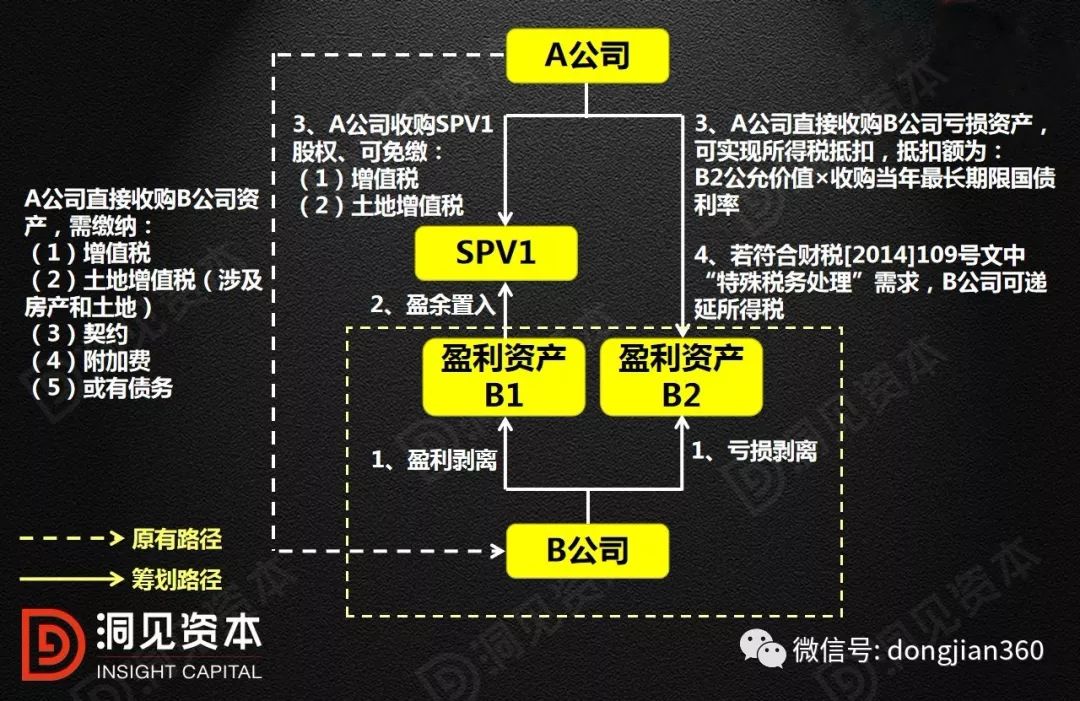

税负较低的交易模式——股权收购标的资产置入的spv

采取了股权收购方式,不涉及流转税和暂不确认所得税,所以A企业有效避免了资产收购中的所得税、增值税和土地增值税。该方案可以结合了股权收购和资产收购的优点,可以有效避免历史遗留问题和或有债务风险,但与纯粹的资产收购模式相比,收购方无需缴纳增值税及附加费,也可以申请暂免缴纳土地增值税,节省这两大税种可以大大降低收购税负。但是上述方案实施过程中涉及人员的转移,可能涉及经济补偿金需要另行测算和考虑。

2

善于运用企业合并与分立——合并亏损资产同时实现标的“特殊税务处理”

该方案有效实现了并购方和标的方双重合理避税的目的。B公司将盈余业务、厂房、土地分立为业务(资产)分立为B1并置入新成立的SPV,亏损业务(资产)分立为B2,不但可以避免增值税的缴付,而且为后续A公司的股权收购、所得税抵扣和B公司争取“特殊税务处理”提供了前提。总体来看,通过该方案,A公司免缴了并购SPV(B1资产)过程中的增值税和土地增值税,同时收购亏损资产B2享受了所得税抵扣;B公司可以争取“特殊税务处理”中所得税的递延。

3

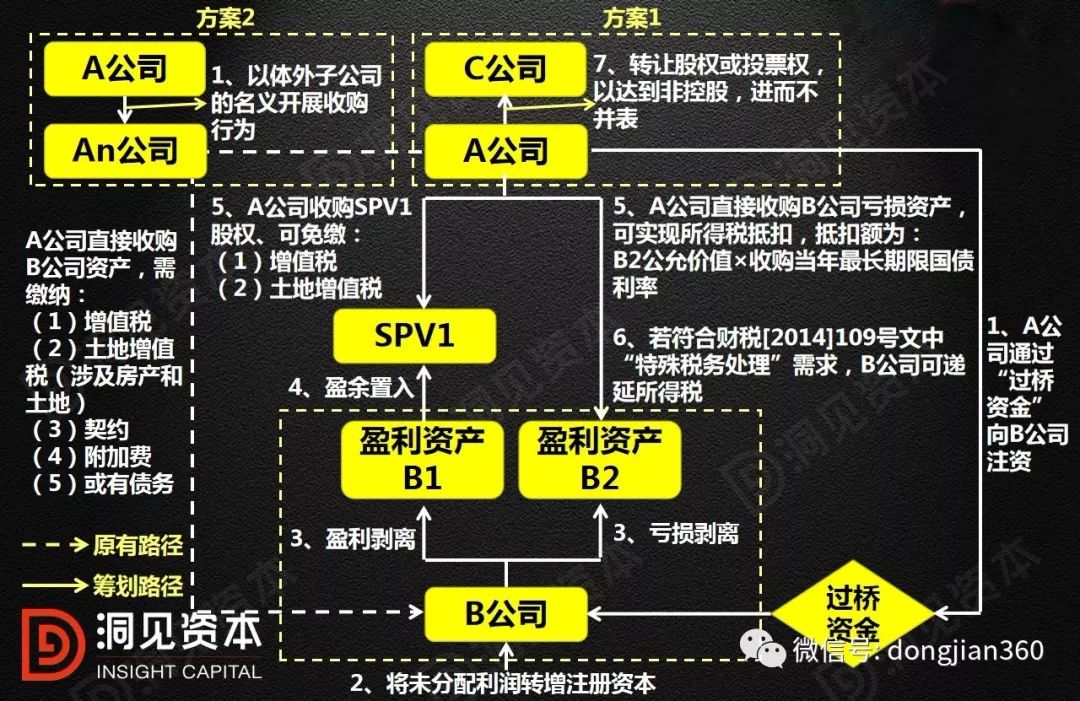

调高“成本”(“原值”)降低标的税负——未分配利润转增注册资本或引入“过桥资金”

由于SPV已经将注册资本调增至公允价值(即收购价格)2000万元,所以并购方A公司因股权转让需要交纳的所得税调整为:25%×(2000万-2000万)=0万元。其实从法理上看,基准情形对“未分配利润”部分重复计算了税负成本,但依据《关于落实企业所得税法若干税收问题的通知》([2010]79号)第3条:转让股权收入扣除为取得该股权所发生的成本后,为股权转让所得,在计算股权转让所得时,不得扣除被投资企业未分配利润等股东留存收益中按该项股权所可能分配的金额。也就是说税收筹划方案通过适当合理调高“股权成本”即“股权原值”,从而降低了重复计算的税负成本。

4

通过“和联营”方式隐形避税——联合收购或体外子公司名义收购

A公司通过“和联营”的方式,一方面实现并购中发生的税费不计入A公司财务报表,另一方面实现A公司资产负债率不增加。

2

并购交易合理避税的“三大”渠道

并购过程中,并购方合理避税的渠道主要有三方面:一是尽量采取收购股权的形式;二是利用标的公司的性质、盈利能力进行税收筹划;三是设计有利于合理避税的交易结构。“三大渠道”实施的具体策略如下:

渠道1

利用收购股权的比较优势

收购资产、债权、债务等“打包”后对应的股权,收购方可免缴所得税、增值税、土地增值税。从避税的角度来看,股权收购相对于资产收购具有明显四方面免税优势:一是目标公司税收优惠延续;二是没有流转税税负;三是享受目标公司历史亏损带来的所得税减免;四是税务程序较为简单。在税收法律的立法原则中,对企业或其股东的投资行为所得征税,通常以纳税人当期的实际收益为税基,而对于没有实际收到现金红利的投资收益,不予征税。也就是说,以股票形式出资购买目标企业的资产或普通股股票,并购方可得到暂不缴付所得税的好处。同时,由于股权收购不涉及流转税,所以收购方有效避免了资产收购中的增值税和土地增值税。

另外,标的公司将资产、债权和债务整体“打包”出售,也不需要缴纳增值税和土增税。合理规避增值税的政策支撑为《关于全面推开营业税改增值税的通知》(财税[2016]36号)中附件2《营业税改增值税试点有关事项的规定》,即“纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,不属于增值税的征税范围,其中涉及的货物转让,不征收增值税”。合理规避土增税的政策支持为财税[2015]5号文,即“单位、个人在改制重组时,以国有土地、房屋进行投资,对其将国有土地、房屋权属转移、变更到被投资的企业,暂不征土地增值税”。

渠道2

利用标的公司的纳税差异

(1)利用标的注册地的税收优惠优势。我国对在经济特区、经济技术开发区和西部大开发部分地区(如“鹰潭模式”、“林芝模式”等)注册经营的企业,实行一系列的所得税优惠政策。并购方可选择能享受到这些优惠措施的目标企业作为并购对象,并购后改变整体企业的注册地,使并购后的纳税主体能取得此类税收优惠。因此,通过对企业进行并购,因为税收主体的变化而使得企业享受了种种税收优惠,减轻了企业的整体税负。

另外,并购方尝试引入外资可享受部分税收优惠。我国现行制度对同一经济行为在不同纳税主体上的差别税收安排,因而不同并购方的税收收益不同。因此,并购方在选择目标标的时,可尝试引入外资企业,若并购后外资占并购后企业资金的法定比率后可申请注册为外资企业,从而可享受外资企业的所得税优惠措施和优惠汇率,并可免除诸如城市维护建设税、城镇土地使用税、房产税、车船使用税等不对外资企业征收的税种。

(2)利用标的未分配利润、盈余公积的前期处理优势。根据国家税务总局《关于落实企业所得税法若干税收问题的通知》(国税函[2010]79号)第三条“关于股权转让所得确认和计算问题”规定,转让股权收入扣除为取得该股权所发生的成本后,为股权转让所得,应属“免税收入”。但企业在计算股权转让所得时,不得扣除被投资企业未分配利润等股东留存收益,也就是说这部分权益不能进行增值税抵扣。因此,在股权转让前,标的企业可先分配股东留存收益,可巧妙缩减股权转让时标的方需缴纳的增值税。

另外,标的方预先分配的股东留存收益也可增加股权“原值”,并购方在后期再次转让标的方股权时,可缩小并购方所要缴纳的所得税税基,进而缩减所得税税负。

(3)利用标的亏损可冲抵所得税的优势。从税务筹划角度,标的公司或被收购业务如果是持续亏损的,并购方则可冲抵部分所得税,这也是目前多数上市公司或者集团企业在进行并购时采取的交易架构。

渠道3

并购股权比例的设计

(1)争取特殊性税务处理,递延纳税。最新颁布实施的《关于促进企业重组有关企业所得税处理问题的通知》(财税[2014]109号)将适用“特殊性税务处理”的股权收购和资产收购比例由不低于75%调整为不低于50%,但交易对价中涉及股权支付金额仍要符合85%比例要求 。因此,并购方可依据上述两项股权收购的比例要求,争取标的公司纳入“特殊性税务处理”,进而实现标的所得税的递延。

(2)引入“过桥资金”降低并购方二次股权转让时的所得税税基。如果标的是房地产企业,其在进行股权转让时面临的一个突出问题是:企业的资产增值过大,而账面的“原值”过小。这会给并购方进行并购后的股权再转让带来高昂的所得税税负,甚至可能迫使并购交易的终止。实践中,为了提高被转让股权的“原值”,并购方可在收购发生之前对标的公司注入“过桥资金”,后通过“变债权为股权”的形式进行收购,从而缩小并购方二次股权转让时的所得税税基(公允价值-股权“原值”)。

(3)利用公司内部分红无所得税的优势。根据《关于股息红利个人所得税有关政策的通知》(财税[2005]102号),集团内公司间的分红不涉及个人所得税,比如A集团公司投资B子公司,B子公司的利润分配给A集团公司,无需缴纳个人所得税。所以,并购方可选择以集团内非并表子公司的“名义”开展收购行为,这样一方面可实现集团内分红税收的免缴,另一方面可规避收购对集团公司资产负债率的外部冲击。

- 我的微信公众号

- 我的微信公众号扫一扫

-

- 我的微信公众号

- 我的微信公众号扫一扫

-